Welcome to the exhilarating world of Fair Go Casino, a premier destination for online gaming enthusiasts. In this detailed exploration, we dive deep into the heart of Fair Go Casino’s alluring offers. From the moment you consider the Fair Go Casino login, you’re stepping into a realm of endless excitement and potential rewards. This article isn’t just a guide; it’s your gateway to understanding and maximizing the plethora of bonuses that Fair Go Casino generously provides.

As we progress, we’ll delve into specifics like the coveted Fair Go Casino no deposit bonus codes, which offer a chance to win without the need to invest upfront. These codes are a gateway to free play, a chance to experience the thrill of the game without financial commitment.

The beauty of Fair Go Casino lies not only in its gaming diversity but also in its commitment to making gaming accessible and rewarding. With bonuses like the Fair Go Casino no deposit bonus, players get a taste of the high-stakes excitement without the pressure of a significant investment. These bonuses are designed to extend your playtime, increase your chances of winning, and enhance the overall experience.

In the following sections, we’ll explore each aspect of these bonuses in detail. From understanding how to access them through a simple Fair Go Casino login to maximizing their potential, this article is your comprehensive guide to making the most of what Fair Go Casino has to offer. So, let’s embark on this journey and uncover the secrets to unlocking the full potential of these enticing bonuses.

Unlock Ease of Access with Fair Go Casino Login

The Fair Go Casino login process is a testament to the casino’s commitment to user-friendly access. This straightforward yet secure login method ensures that players can start their gaming journey with ease and confidence. Understanding the importance of accessibility, Fair Go Casino has streamlined the process to cater to both seasoned players and newcomers. Here’s a breakdown of what makes the Fair Go Casino login so accessible:

- Simple Steps to Access: The login process is designed to be straightforward. New users can easily create an account with basic information, while returning players just need their username and password.

- Security and Safety: Fair Go Casino prioritizes player security. The login process is fortified with advanced encryption, safeguarding your personal and financial information.

- Mobile Accessibility: Recognizing the growing trend of mobile gaming, the Fair Go Casino login mobile experience is optimized for on-the-go play. Whether you’re on a smartphone or tablet, accessing your account is a breeze.

- Speed and Efficiency: The login is designed for quick access. With minimal loading times, players are quickly ushered into the world of gaming.

- 24/7 Assistance: Should you encounter any issues during the login process, customer support is available around the clock to assist you.

- Regular Updates: To ensure a seamless experience, the Fair Go Casino login mobile and desktop interfaces are regularly updated for performance improvements.

The ease of access extends beyond just the login process. The Fair Go Casino login is your first step into a world where convenience meets thrilling gaming. Once logged in, players are greeted with a user-friendly interface, making navigation through the vast array of games effortless. The Fair Go Casino login mobile feature means that this world is always at your fingertips, ready to be accessed anytime and anywhere.

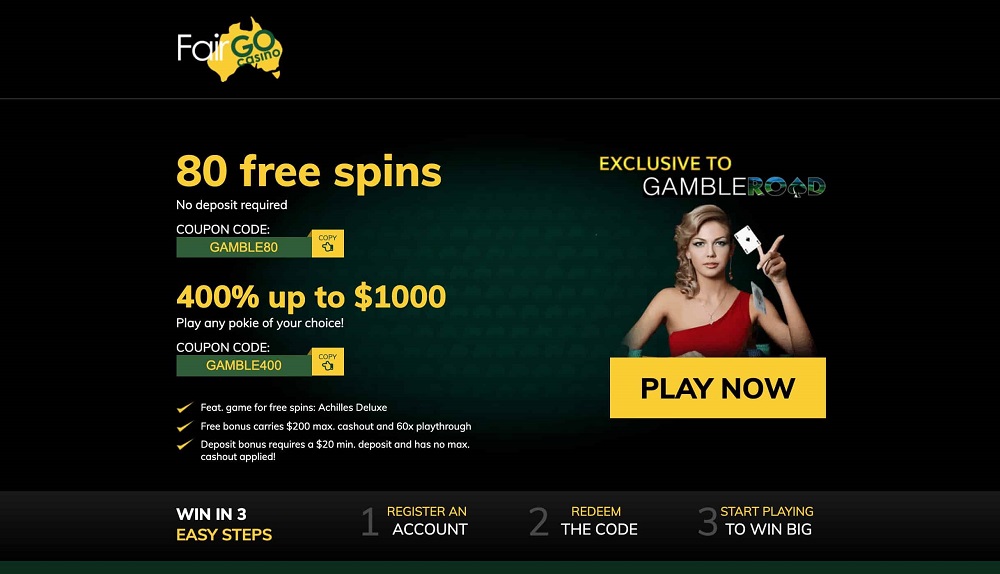

Unlocking Rewards with Fair Go Casino No Deposit Bonus Codes

The allure of Fair Go Casino no no-deposit bonus codes is undeniable. These codes are the keys to unlocking a treasure trove of gaming opportunities without the need to deposit any funds. The concept of ‘no deposit bonus’ is an innovative approach by Fair Go Casino to enhance the gaming experience for players. Here’s how you can make the most of the Fair Go Casino no deposit bonus codes:

- How to Find Them: Keep an eye on Fair Go’s promotional pages or subscribe to their newsletters. Exclusive Fair Go Casino no deposit bonus codes are often shared through these channels.

- Understanding Terms and Conditions: Each code comes with its own set of rules. Ensure you understand the wagering requirements and game restrictions associated with the bonus.

- Game Variety: These codes often allow access to a variety of games, from slots to table games, giving you a taste of different gaming experiences.

- Strategic Use: Use the Fair Go Casino no deposit bonus codes to explore new games or strategies without the risk of losing your own money.

- Expiration Dates: Pay attention to the validity period of these codes. Make sure to use them before they expire to maximize their benefits.

- Checking Regularly for New Codes: Fair Go Casino frequently updates their promotions, including Fair Go Casino’s no deposit codes today. Regularly checking can lead to discovering new and exciting offers.

The Fair Go Casino no deposit bonus codes serve as a fantastic opportunity for players to dive into the gaming world with minimal financial commitment. These codes are not just about playing for free; they’re about experiencing the full spectrum of what Fair Go Casino has to offer. The Fair Go Casino no deposit codes today may differ from tomorrow’s, reflecting the dynamic and ever-evolving nature of these offers.

The Appeal of No Deposit Bonuses at Fair Go Casino

The no-deposit bonus stands as a shining example of the casino’s commitment to player satisfaction and excitement. These bonuses are a magnet for both new and veteran players, offering a risk-free pathway to enjoy the extensive gaming collection. Understanding the appeal of the Fair Go Casino no deposit bonuses helps players appreciate their value:

- Risk-Free Gaming: The primary allure of a Fair Go Casino no deposit bonus is the ability to play without risking your own funds. This feature is particularly attractive to new players who are still learning the ropes.

- Exploration Opportunity: With Fair Go Casino no deposit bonuses, you get the chance to explore various games. It’s a perfect way to discover new favorites without financial commitment.

- Potential Winnings: Even though you’re not putting down any money, these bonuses still offer a chance to win real money, adding an exciting layer to your gaming experience.

- Skill Development: Use the Fair Go Casino no deposit bonus to hone your skills, especially in games like poker or blackjack, where strategy plays a key role.

- Bonus Variety: Fair Go Casino offers a range of no deposit bonuses, each with unique benefits, ensuring there’s something for every type of player.

- Ease of Access: Claiming a Fair Go Casino no deposit bonus is usually straightforward, involving simple steps like entering a code or confirming an email.

The Fair Go Casino no deposit bonuses not only serve as a warm welcome to newcomers but also as a token of appreciation to loyal players. They create an environment where players feel valued and excited to participate. Whether it’s trying out a new slot machine or practicing a game of skill, the Fair Go Casino no deposit bonuses provide the perfect platform for a rich and diverse gaming experience.

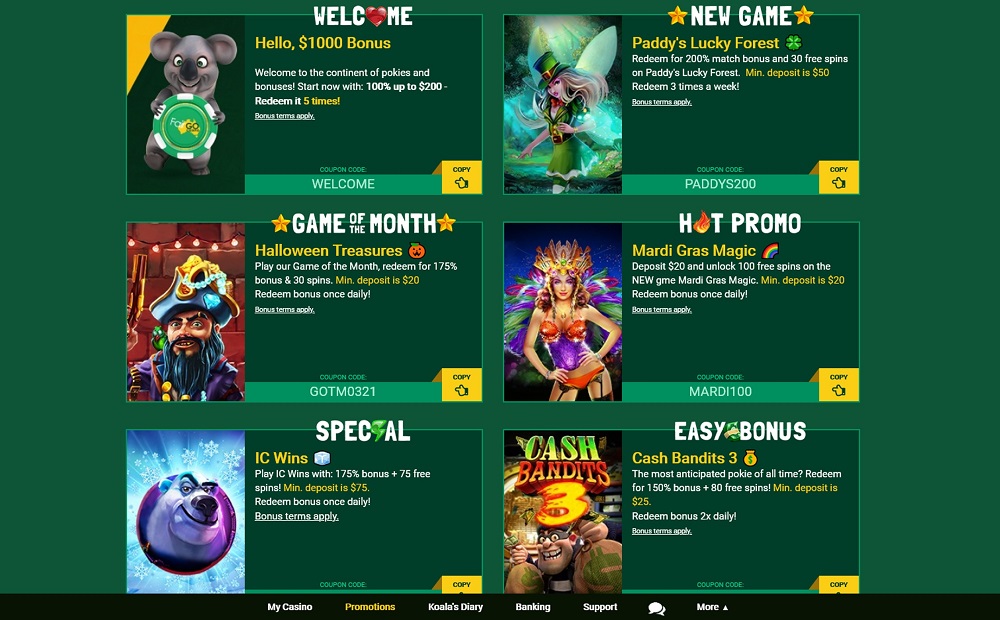

Maximizing Benefits with Fair Go Casino Bonus Codes

Harnessing the full potential of bonus codes is akin to unlocking a new level of gaming experience. These codes not only offer additional play but also increase the chances of winning. Utilizing Fair Go Casino codes effectively can significantly enhance your gaming journey. Here’s how to maximize the benefits of these bonus codes:

- Stay Informed: Regularly check Fair Go Casino’s promotions page or subscribe to their newsletters to stay updated on the latest Fair Go Casino bonus codes.

- Understanding the Benefits: Each set of Fair Go Casino codes comes with unique benefits, such as extra spins, match bonuses, or cashback offers. Understanding these can help you choose the most beneficial one for your gaming style.

- Strategic Play: Use the bonus codes on games where you have better winning odds or on games you wish to become more skilled at.

- Read the Fine Print: Pay attention to the wagering requirements and expiry dates associated with the Fair Go Casino bonus codes. This ensures you meet all conditions to fully benefit from the bonus.

- Diversify Your Gaming: Apply the codes to different types of games to diversify your experience and discover new favorites.

- Regular Checking for New Offers: Since Fair Go Casino codes are updated frequently, checking back often ensures you don’t miss out on new and potentially more lucrative offers.

Using Fair Go Casino bonus codes wisely can significantly enhance your gaming experience. These codes are designed to provide extra layers of excitement and opportunity, allowing players to extend their playtime and increase their chances of winning. The Fair Go Casino codes are not just promotional tools; they are gateways to extended play, increased chances of winning, and a more fulfilling gaming experience.

Fair Go Casino 50 Free Chip and Free Spins Exclusive Offers

The 50 free chip and free spins promotions stand out as some of the most enticing offers available, providing players with an incredible opportunity to boost their gameplay. These exclusive offers are designed not just to attract new players but also to reward the loyalty of existing ones. Here’s how you can make the most of the Fair Go Casino 50 free chip and free spins:

- Understanding the Offer: The Fair Go Casino 50 free chip essentially gives you a $50 value that can be used on a variety of games, offering a great way to experience Fair Go’s diverse game portfolio.

- How to Claim: Keep an eye on Fair Go’s promotional page or your email inbox for information on how to claim these offers, including any specific Fair Go Casino bonus codes that might be required.

- Game Selection: Use your free chip and spins to explore new games or play your favorites. It’s a perfect opportunity to try games that you might not normally play.

- Wagering Requirements: As with most casino promotions, these offers come with wagering requirements. Make sure you understand these before playing to ensure you can maximize your winnings.

- Timing is Key: Free spin offers and the Fair Go Casino 50 free chip might have an expiration date. Use them while they are valid to ensure you don’t miss out on the benefits.

- Strategic Play: Use these bonuses strategically. For instance, if you’re more skilled at certain games, use your bonus there to maximize your chances of winning.

List of Exclusive Promo Codes for Fair Go Casino

| 🎁 Offer Type | 💰 Bonus Amount | 🔑 Bonus Code | 🎰 Eligibility | 🕹️ Games Allowed | 🔄 Wagering Requirements | 💸 Max Cash Out | 📅 Expiry Date |

| Free Chip | $50 | KD-1STPLACE | New and Existing Players | Slots | Varies by Offer | Varies by Offer | 25/12/2023 |

| Free Spins | 40 FS | GODS-250, GODS-400 | Account Holders | Selected Slots | 60x Bonus | No Max Cash Out | 31/01/2024 |

| Free Chip + FS | $50 + 40 FS | GENIE400, GENIE50 | Account Holders | Selected Slots | 60x Bonus | $250 | 31/01/2024 |

| Free Spins | 20 – 40 FS | NEO-WEALTH, NEO-RICHES, NEO-BANDITS | Deposit Players | Selected Slots | 30x (D+B) | Varies by Offer | 31/01/2024 |

| Free Spins | 100 FS | 100CAESAR, 300TO900 | Account Holders and New Players | Slots | 60x Bonus | $150 | Limited Time Offer |

The Fair Go Casino free spins add additional excitement, offering players a chance to spin the reels on various slot games for free. This is not just about playing for free; it’s about having extra chances to hit those lucrative jackpots and bonus features. The Fair Go Casino 50 free chip and free spins are more than just bonuses; they are a part of Fair Go’s commitment to providing a thrilling gaming experience..

Conclusion

Fair Go Casino stands out as a remarkable online gaming destination, primarily due to its generous and diverse range of bonus offerings. From the moment players engage in the straightforward Fair Go Casino login, they are welcomed into a world where every gaming session can be both thrilling and rewarding. The variety of bonuses, including no deposit bonus codes and the exclusive Fair Go Casino 50 free chip, are tailored to enhance the gaming experience for every player.

The appeal of these bonuses lies not just in their value but also in their accessibility and diversity. Whether it’s the ease of the Fair Go Casino login mobile process or the excitement of using the no-deposit bonuses, each aspect of Fair Go Casino’s promotional offerings is designed with the player in mind. The Fair Go Casino free spins and other bonuses cater to a wide range of players, from those who enjoy the casual spin of the slot reels to the strategic minds at the card tables.

The strategic use of Fair Go Casino bonus codes and understanding how to maximize the benefits of each offer can significantly enhance the overall gaming experience. Players are encouraged to regularly check for new Fair Go Casino codes and stay informed about the latest promotions to make the most of their gaming sessions.

Fair Go Casino successfully combines a user-friendly platform with a wide array of enticing bonuses, creating an online casino experience that is both enjoyable and potentially lucrative. The casino’s commitment to providing a diverse range of offers, including the Fair Go Casino no deposit codes today and other timely promotions, ensures that the gaming journey remains exciting and fresh.